よく耳にする「自己資本」という言葉。

しかし、自己資本を意識して経営をされている中小企業はあまり多くありません。

自己資本とは何か?自己資本をどうしていくべきか?について、わかりやすく解説をします。

目次

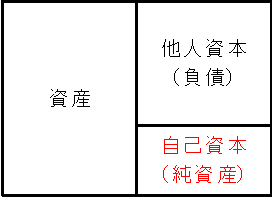

自己資本とは

自己資本とは、企業が経営をするために調達した資金のうち、返済する必要がない資金の調達源泉です。

具体的には、貸借対照表上における資本の部の合計額、純資産のことです。

他人資本とは

自己資本と対になる用語として、他人資本があります。

他人資本は、返済の必要がある資金の調達源泉です。

貸借対照表上における負債の部であり、金融機関からの借入金、買掛金、支払手形などです。

自己資本との違いは、「返済の必要があるかないか」という点です。

自己資本と他人資本を合わせて、総資本と言います。

総資本=自己資本+他人資本

他人資本が多い場合、返済の必要がある資金が多いということになるので、他人資本より自己資本を増加させていくことが、会社の経営を安定させることにつながります。

自己資本は、会社の安全性を測る上で重要な指標となります。

自己資本を増やしていくことは、安定した会社経営を行う上で欠かせません。

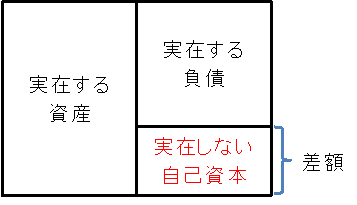

自己資本は実在しない「差額」

ここまでお話をして何となく意味はわかったが、スッキリしない人が多いと思います。

それは、貸借対照表に対して苦手な人が多く、その最大の理由が、この自己資本のせいだからです。

この自己資本、多くの人が、いつまで経ってもよくわからない部分なのです。

なぜでしょうか?

それは、自己資本は目に見えないもの、実在しないものだからです。

資産や負債は実在します。目に見えます。

しかし、自己資本は実在しないのです。

実在しないということは、どういうことでしょうか?

会計において、資本とは、「差額」なのです。つまり、実在する資産と実在する負債の差額です。

差額は差額であって、それ自体が実在するものではありません。

資本「金」とありますが、お金が実在する訳ではないのです。

単なる「差額」、この認識が重要です。

自己資本の中身

自己資本(純資産)は、主に3つの勘定科目で構成されています。

- 資本金

- 資本剰余金

- 利益剰余金

資本金

資本金とは、会社設立や増資時に株式の発行により株主から払い込まれた金額のうち、会社が資本金とした部分です。この額は、会社が自由に決めることができます。

自己資本と資本金をよく混同されることがありますが、資本金は自己資本の一部です。

資本金の額が大きければ大きいほど安心というイメージがありますが、

資本金は「株主からこれだけのお金を集めた」という過去の実績を表す数値に過ぎず、現在もそのお金があるかどうかではありません。

資本金として表示されるのは、あくまで元手を表しているだけで、その分の現金がまだ会社にあるということではないのです。

資本剰余金

資本剰余金は、株式の発行により株主から払い込まれた金額のうち、資本金とされなかった部分の金額などが示されています。

資本金と資本剰余金の合計が株主から集めたお金の総額です。

簡単に言うと、資本金と資本剰余金は、株式発行によって変動します。

利益剰余金

利益剰余金は、事業によって生み出した利益の積み上げ、つまり、当期純利益の蓄積などから構成されます。

簡単に言うと、利益剰余金は、利益の蓄積によって変動します。

自己資本を経営に活かすための指標

次に、自己資本を経営に活かすための指標について、説明します。

自己資本比率

自己資本について一番重要な指標は、「自己資本比率」です。

自己資本比率とは、総資本に占める自己資本の割合を示す指標です。

自己資本比率=自己資本÷総資本×100(%)

- 自己資本=貸借対照表上における資本の部の合計額

- 総資本=貸借対照表上における負債の部と資本の部の合計額

企業の財務の安全性を測る指標です。この数字は、高ければ高いほど安全であることを示します。30%以上がひとつの目標です。

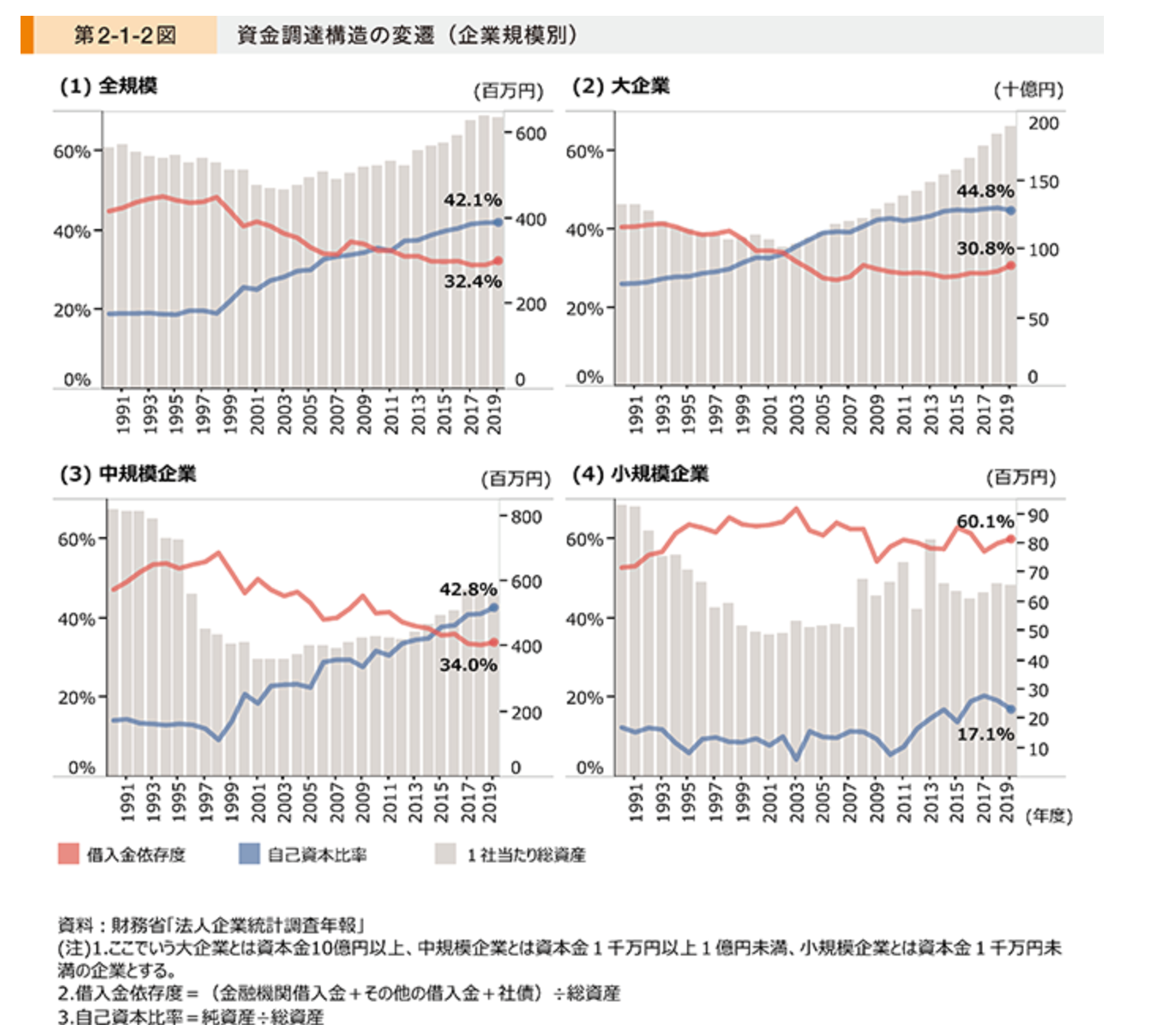

中小企業白書

2021年版中小企業白書には、企業の資金調達構造を分析した内容で自己資本比率について書かれたものがあります。

(前略)中規模企業の自己資本比率は、1998年度を底に上昇傾向にあり、2019年度時点では42.8%と、大企業の44.8%とほぼ同水準となっている。一方、小規模企業の自己資本比率は、2010年代に入ってから上昇傾向にあるものの、2019年度時点で17.1%と依然として低い水準にある。

引用:「2021年版中小企業白書」

自己資本利益率(R O E)

自己資本利益率(R O E:Return On Equity)は、自己資本でどれくらいの利益を上げたかを示す指標です。

自己資本利益率(R O E)=当期純利益÷自己資本×100(%)

- 自己資本=貸借対照表上における資本の部の合計額

- 当期純利益=損益計算書末尾の当期純利益

当期純利益は税引前当期純利益から税金控除後の利益であり、損益計算書(P L)に記載されています。

総資本対事業利益率(R O A)

総資本対事業利益率(R O A:Return On Asset)は、自己資本と他人資本を合わせた総資本をベースに、どれだけ利益を上げたかを示す指標です。

総資本対事業利益率=事業利益÷総資本×100(%)

- 事業利益=営業利益+受取利息・配当金

- 総資本=貸借対照表上における負債の部と資本の部の合計額

これを見れば、資金調達(お金を集める)→事業への投資(投資する)→収益獲得(利益を上げる)→事業への再投資(さらに投資する)という事業活動の好循環が生まれているかどうかを判断できます。

自己資本を改善する

一般的に自己資本比率が10%を下回ると注意が必要で、経営が危険な状態です。

逆に、自己資本比率が高まると、貸借対照表における資金の余裕ができます。

資金に余裕ができれば、新たなことにお金を使えるようになります。

また、金融機関からお金を借りやすくなったり、信用力が向上して取引先が増えたりするメリットもあります。

自己資本の改善は経営にとって重要な意志決定なのです。

それでは、どうやって改善していくのでしょうか?

次の4つの視点が重要です。

利益を上げ続ける

利益を上げ続けて、利益剰余金を積み上げていく。これが一番の基本であり重要です。

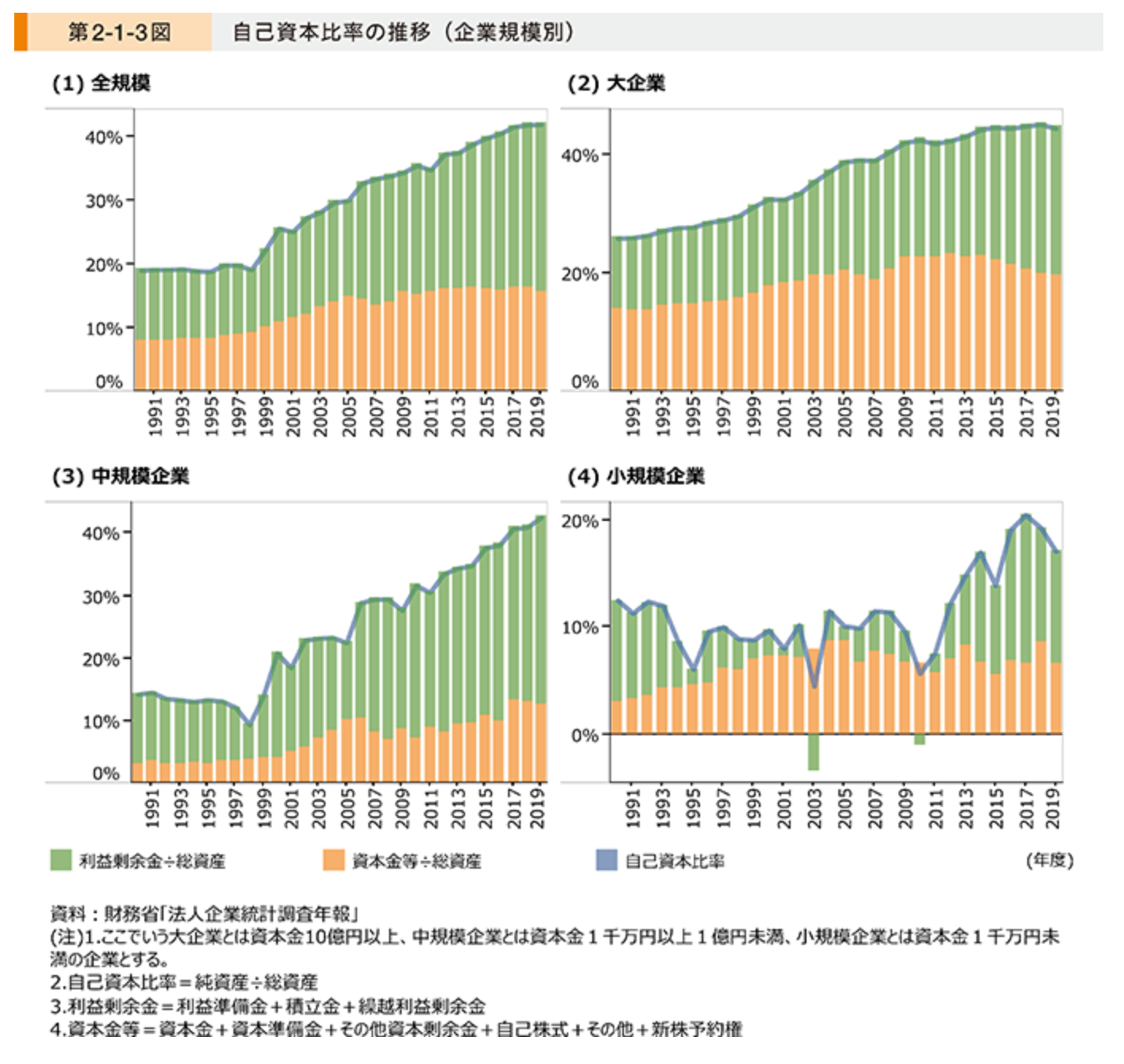

先に引用した2021年版中小企業白書にも、「自己資本比率の上昇は、利益の蓄積との関係性が深い」と述べられております。

中小企業白書

株式発行による資金調達も一般に行われる大企業に比べ、金融機関などからの借入れによる資金調達に依存している中小企業の方が自己資本比率が低い傾向にあるが、それでも中規模企業が大企業並みの自己資本比率の水準を実現するに至った要因は何だろうか。(中略)足元では大企業と中規模企業の自己資本比率は同水準だが、中規模企業では利益剰余金が占める割合が高く、特に2000年代以降、利益の蓄積によって自己資本比率を改善させてきたことが分かる。一方、小規模企業では、2000年代までは利益剰余金の割合が少なく、マイナスに転じる年もある。2010年代に入ると、利益剰余金の割合が大きく増加しており、自己資本比率の上昇につながっている。

引用:「2021年版中小企業白書」

過度の節税に注意する

過度の節税対策が、自己資本比率の低下につながることもあります。

利益が減れば利益剰余金の増加ペースは緩やかになり、結果的に自己資本の金額が増えなくなったり、自己資本比率が高まらなかったりします。

目先の節税対策の結果、自己資本比率が低くなって金融機関の融資が受けにくくなったり、取引先の信用が低下したりといったように、経営上のデメリットが生じる恐れもあります。

長期的な視点で意思決定することが大事です。

借入とのバランスを考える

自己資本の割合を意識し過ぎて、金融機関からの融資を避けようと考えることも間違いです。

本来、経営に必要な資金を調達することが目的であり、資金調達を躊躇して機会損失や資金繰り悪化は招いては元も子もありません。

自己資本の割合を高めるのは長期的な視点で行い、経営を危うくするほど他人資本を下げるのは問題です。

増資する

自己資本の増額によって資金調達することで、自己資本を改善することができます。

具体的には、自身の資金を投じる方法や、株式を発行して株主を募る方法が挙げられます。

他人資本を増やさず、自己資本だけを増やせば、自己資本比率は高くなります。

まとめ

- 自己資本とは、企業が調達した資金のうち返済する必要がない資金のこと。

逆に、返済する必要がある資金(負債)は、他人資本という。

- 自己資本は、目に見えない、実在しない「差額」である。

(実在する)資産―(実在する)負債=自己資本(差額)

- 自己資本を経営に活かす3つの指標

- 自己資本比率

- 自己資本利益率(R O E)

- 総資本対事業利益率(R O A)

- 自己資本を改善する4つの視点

- 利益を上げ続ける

- 過度の節税に注意する

- 借入とのバランスを考える

- 増資する